تفویض اختیار تقسیط بدهی و بخشودگی جرائم قابل بخشش موضوع قانون مالیات های مستقیم و قانون مالیات بر ارزش افزوده

بخشنامه

مواد ۱۶۷ و ۱۹۱ قانون مالیات های مستقیم

در اجرای مقررات مواد ۱۶۷ و ۱۹۱ قانون مالیات های مستقیم اصلاحیه ۱۳۹۴/۰۴/۳۱، ضمن تاکید بر اهمیت وصول نقدی و به موقع مالیات و عوارض موضوع قانون مالیات های مستقیم و قانون مالیات بر ارزش افزوده و به منظور تکریم مودیان محترم مالیاتی و تسهیل و تسریع در فرآیند قطعیت و وصول بدهی مودیان، شرایط و نحوه بخشودگی جرائم قابل بخشش و تقسیط بدهی با رعایت مقررات مواد مذکور و سایر مقررات مربوط به شرح زیر به مدیران کل امور مالیاتی تفویض میشود:

الف_ بخشودگی حرائم قابل بخشش

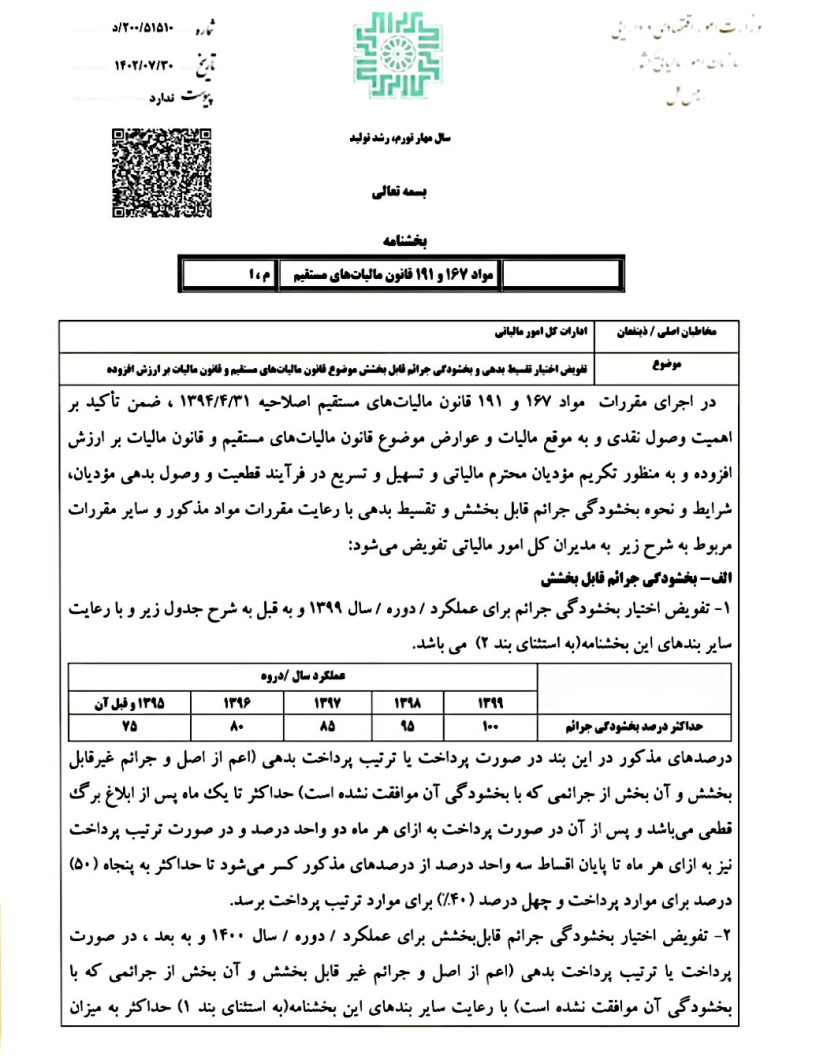

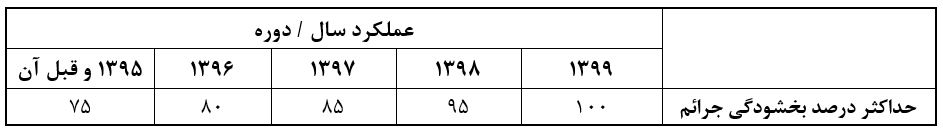

۱- تفویض اختیار بخشودگی جرائم برای عملکرد/ دوره / سال ۱۳۹۹ و به قبل به شرح جدول زیر و با رعایت سایر بندهای این بخشنامه (به استثنای بند ۲) میباشد.

درصدهای مذکور در این بند در صورت پرداخت یا ترتیب پرداخت بدهی (اعم از اصل و جرائم غیرقابل بخشش و آن بخش از جرائمی که با بخشودگی آن موافقت نشده است) حداکثر تا یک ماه پس از ابلاغ برگ قطعی میباشد و پس از آن در صورت پرداخت به ازای هر ماه دو واحد درصد و در صورت ترتیب پرداخت نیز به ازای هر ماه تا پایان اقساط سه واحد درصد از درصدهای مذکور کسر میشود تا حداکثر به پنجاه درصد برای موارد پرداخت و چهل درصد برای موارد ترتیب پرداخت برسد.

۲- تفویض اختیار بخشودگی جرائم قابل بخشش برای عملکرد/ دوره / سال ۱۴۰۰ و به بعد، در صورت پرداخت یا ترتیب پرداخت بدهی (اعم از اصل و جرائم غیر قابل بخشش و آن بخش از جرائمی که با بخشودگی آن موافقت نشده است) با رعایت سایر بندهای این بخشنامه (به استثنای بند ۱) حداکثر به میزان ۱۰۰% میباشد. درصد مذکور، در مورد مودیانی که از تسلیم اظهارنامه مالیاتی خودداری نموده اند و همچنین نسبت به جریمه تاخیر پرداخت بدهی ابرازی، از تاریخ انقضای مهلت تسلیم اظهارنامه یا سر رسید پرداخت مالیات سال / دوره مربوط و در سایر موارد از تاریخ ابلاغ برگ تشخیص / مطالبه، در صورت پرداخت به ازای هر ماه دو واحد درصد و در موارد ترتیب پرداخت به ازای هر ماه تا پایان اقساط سه واحد درصد کسر میگردد تا حداکثر به ۵۰% برای موارد پرداخت و ۴۰% برای موارد ترتیب پرداخت برسد.

۳- بخشودگی جرائم موضوع ماده ۱۶۹ مکرر قانون مالیات های مستقیم اصلاحیه ۱۳۸۰/۱۱/۲۷ برای سالهای ۱۳۹۴ و قبل از آن و جرائم موضوع ماده ۱۶۹ قانون مالیات های مستقیم اصلاحی مصوب ۱۳۹۴/۰۴/۳۱ برای سالهای ۱۳۹۵ و بعد از آن، در صورتی که مشمول مالیات نبوده و یا نسبت به پرداخت یا ترتیب پرداخت کلیه بدهی های قطعی شده سال مربوط اقدام نموده باشد و همچنین جرائم مالیاتی قابل بخشش مربوط به مطالبه مالیات بر مبنای رسیدگی به تراکنش های بانکی تا ۱۰۰% به مدیران کل امور مالیاتی تفویض میشود.

۴- مفاد این بخشنامه مانع از اعمال بخشودگی جریمه عدم تسلیم اظهارنامه مالیاتی و جریمه تاخیر موضوع قانون مالیات بر ارزش افزوده نسبت به مهلت های اعلامی و همچنین مشمولین تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم به موجب بخشنامه های صادره سازمان نخواهد بود.

۵- بخشودگی جرائم موضوع این بخشنامه (به استثنای بند ۴) شامل مودیانی که در اجرای تبصره (۲) ماده ۲۷۴ قانون مالیات های مستقیم از طرف سازمان اعلام جرم و اقامه دعوی نزد مراجع قضایی صورت گرفته است نسبت به سال مربوط، جاری نمیباشد. بدیهی است در صورت صدور حکم برائت از سوی مراجع قضایی مفاد این بند جاری نخواهد بود.

۶- در صورتی که فارغ از سال تعلق جریمه، دریافت حسارت تاخیر موضوع ماده (۲۴۲) قانون مالیات های مستقیم و تبصره (۶) ماده (۱۷) قانون مالیات بر ارزش افزوده مصوب ۱۳۸۷/۰۲/۱۷ و ماده (۸) قانون مالیات بر ارزش افزوده مصوب ۱۴۰۰/۰۳/۰۲ برای مودیان احراز شده است، مبالغ خسارت مذکور از جرائم قابل بخشش مربوط به دوره ها / سالهای مالیاتی مورد درخواست، حسب مورد کسر و سپس نسبت به بخشودگی جرائم اقدام گردد.

۷- مودیانی که در اجرای دستورالعمل قبلی، مشمول برخورداری از بخشودگی تمام یا قسمتی از جرائم مطابق دستورالعمل مذکور شده اند لیکن نسبت به اعمال بخشودگی اقدام نشده است، برای جرائم مذکور مشمول همان دستورالعمل میباشند.

۸- در راستای قانون استفاده از حداکثر توان تخصصی، تولیدی و خدماتی در تامین نیازهای کشور و تقویت آن در امر صادرات و اصلاح ماده ۱۰۴ قانون مالیات های مستقیم و قانون حداکثر استفاده از توان تولیدی و خدماتی کشور و حمایت از کالای ایرانی، بخشودگی آن بخش از جرائم دیر پرداخت مالیات و عوارض ارزش افزوده پیمانکاران که به واسطه عدم دریافت از کارفرمایان ایجاد شده است تا میزان ۱۰۰% به مدیران کل تفویض میگردد.

۹- بخشودگی جرائم مالیات و عوارض هر سال/ دوره برای اشخاص حقیقی تا سقف یک میلیارد ریال و برای اشخاص حقوقی تا سقف سه میلیارد ریال به مدیران کل تفویض میگردد، مودیان استفاده کننده از این بند برای سال یا دوره مربوط مشمول بندهای (۱) و (۲) این بخشنامه نخواهند بود.

۱۰- بخشودگی جرائم موضوع مواد ۵۱، تبصره یک ماده ۵۴ مکرر، ۱۹۷، ۱۹۹ و ۲۷۲ قانون مالیات های مستقیم و بندهای (۴، ۳، ۲، ۱) ماده ۲۲ قانون مالیات بر ارزش افزوده مصوب ۱۳۸۷/۰۲/۱۷ در صورت پرداخت یا ترتیب پرداخت بدهی های قطعی شده (فارغ از سال/ دوره/ منبع) و فارغ از سایر بندهای این دستورالعمل تا ۱۰۰% به مدیران کل امور مالیاتی تفویض میگردد.

۱۱- در مواردی که مودی قبل از درخواست بخشودگی جرائم نسبت به پرداخت اصل مالیات اقدام نموده باشد، ملاک تصمیم گیری در خصوص کسر واحد درصد از بخشودگی جرائم، در اجرای بندهای یک و دو این بخشنامه حسب مورد از تاریخ ابلاغ برگ قطعی، انقضای تسلیم اظهارنامه، صدور برگ تشخیص/ مطالبه، تا تاریخ پرداخت کل اصل مالیات میباشد.

ب- تقسیط بدهی:

۱۲- حداکثر تفویض اختیار زمان تقسط بدهی، از تاریه ابلاغ بدهی قطعی سال/ دوره مربوط برای مالیاتهای مستقیم به مدت سه سال و برای مالیات و عوارض موضوع قانون مالیات بر ارزش افزوده یک سال تعیین میگردد.

۱۲-۱- به ازای سپری شدن هر ماه از تاریخ انقضای مهلت تسلیم اظهارنامه یا سررسید پرداخت بدهی سال/ دوره مربوط، یک ماه از مدت تقسیط کاسته میشود تا حداکثر به هجده ماه برای مالیاتهای مستقیم و یکسال برای مالیات و عوارض ارزش افزوده با رعایت مقررات ماده ۱۶۷ قانون مالیات های مستقیم برسد.

۱۲-۲- حداکثر تفویض اختیار زمان تقسیط بدهی برای مالیات های ابرازی موضوع قانون مالیات های مستقیم یک سال و مالیات و عوارض ابرازی موضوع قانون مالیات بر ارزش افزوده شش ماه تعیین میگردد. این بند صرفا قبل از رسیدگی و قطعیت بدهی سال/ دوره مربوط میباشد و پس از قطعیت بدهی مطابق بند ۱-۱۲ اقدام شود.

۱۳- حداقل معادل ۱۵% از اصل بدهی، جرائم غیر قابل بخشش و جرائمی که بخشودگی آن مورد موافقت قرار نمیگیرد، هر دوره / سال در هر منبع به صورت نقد در زمان تقسیط وصول گردد.

۱۴- برای تقسیط بدهی پس از محاسبه کلیه جرائم تا تاریخ پایان دوره تقسیط و اتخاذ تصمیم در خصوص میزان بخشودگی جرائم قابل بخشش مطابق این بخشنامه، اصل بدهی، جرائم غیر قابل بخشش و جرائمی که بخشودگی آن مورد موافقت قرار نمی گیرد به توامان تقسیط شود و مبلغ هر قسط به تناسب برای اصل بدهی و جرائم منظور شود. اعمال بخشودگی جرائم موشع این بخشنامه مشروط به پرداخت اقساط در سر رسیدهای مقرر میباشد.

۱۵- در کلیه مواردی که بنا به اختیار حاصل از ماده (۱۶۷) قانون مالیات های مستقیم، با تقاضای مودیان محترم مالیاتی دایر بر تقسیط بدهی موافقت به عمل آمده است، در صورتی که مودی در سر رسید هر یک از اقساط نسبت به پرداخت آن اقدام ننماید، اداره امور مالیاتی موظف است با قید فوریت و در راستای مقررات اجرائی وصول مالیات (موضوع فصل نهم باب چهارم قانون مالیات های مستقیم و آئین نامه اجرائی ماده ۲۱۸ این فصل) نسبت به وصول کل بدهی مودی و جرائم متعلقه از طریق اقدامات اجرایی با رعایت مقررات مربوطه اقدام نماید.

در موارد خاص با تشخیص اداره امور مالیاتی چنانچه مودی ظرف یک ماه از تاریخ سر رسید اقساط برگشتی نسبت به پرداخت آن اقدام کند، مشمول این بند نخواهد بود.

۱۶- به منظور حمایت از تولید، دانش بنیان و اشتغال آفرین در حوزه اقتصاد، اختیار حداکثر زمان تقسیط موضوع ماده (۱۶۷) قانون مالیات های مستقیم در خصوص تقسیط بدهی مالیاتی شرکت های دانش بنیان و فن آور با رعایت مقررات به مدیران کل امور مالیاتی مربوط، تفویض میگردد.

ج- سایر مقررات

۱۷- تقسیط و بخشودگی جرائم منوط به ارائه درخواست مودی به همراه مدارک و مستندات مرتبط می باشد.

۱۸- در صورتی که مودی ظرف ده روز از تاریخ موافقت با تقسیط بدهی نسبت به ترتیب پرداخت آن اقدام ننماید، اداره کل امور مالیاتی از طریق اقدامات اجرایی نسبت به وصول بدهی اقدام نماید.

۱۹- تمام یا قسمتی از تفویض اختیار مذکور در چارچوب تعیین شده و با رعایت موارد فوق، قابل تفویض به معاونان مدیر کل و روسای ادارات امور مالیاتی ذیربط خواهد بود.